Как составить семейный бюджет на месяц

Семейным бюджетом принято называть данные о планируемых доходах и расходах семьи в конкретном временном отрезке. Удобнее всего планировать будущие расходы и доходы семьи на месячный период. Разработка бюджета семьи должна быть закончена за несколько дней до начала месяца.

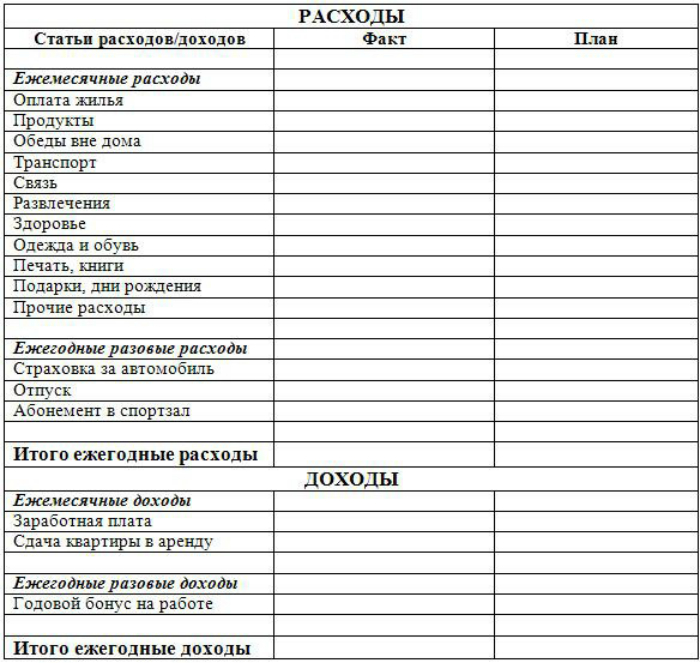

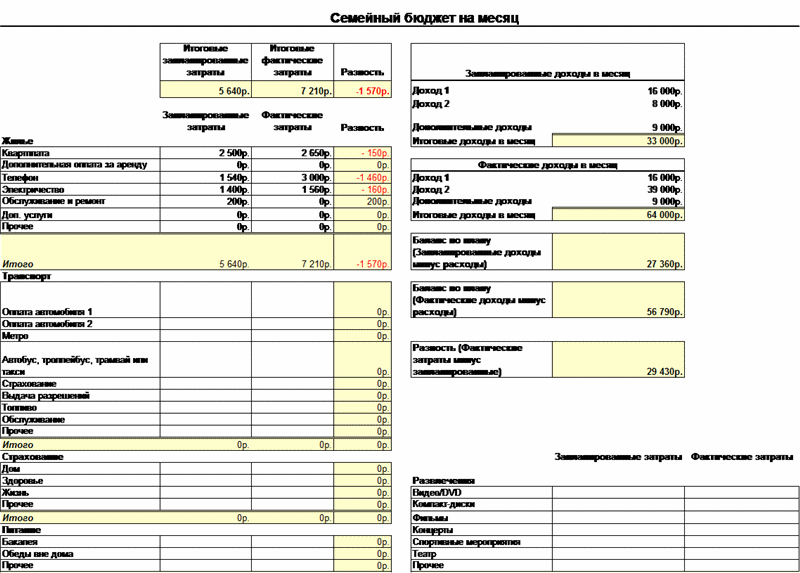

Согласитесь, пока нет ничего сложного в том, как составить семейный бюджет на месяц. Таблица – самый удобный способ занесения данных. После составления бюджета необходимо только заносить все траты в соответствующие ячейки.

Разработка таблицы семейного бюджета

Лучше всего пользоваться одной из электронных таблиц типа Excel, поскольку, как показывает опыт, придется часто делать исправления и корректировки, отвечая на вопрос: «как экономить семейный бюджет».

Таблица, написанная вручную, к концу месяца будет напоминать китайскую грамоту. Хотя, если вас это устраивает, можно писать таблицу от руки.

Сначала таблицу разбиваем на пять столбцов.

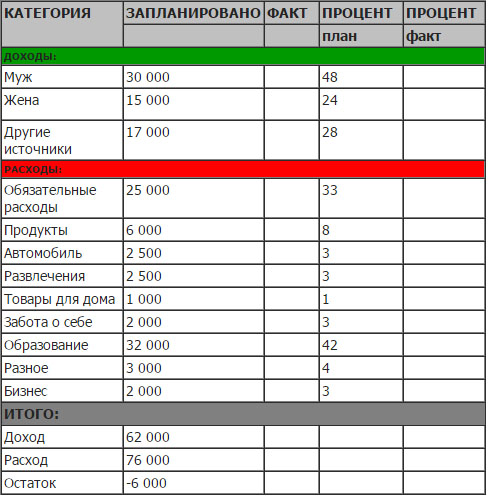

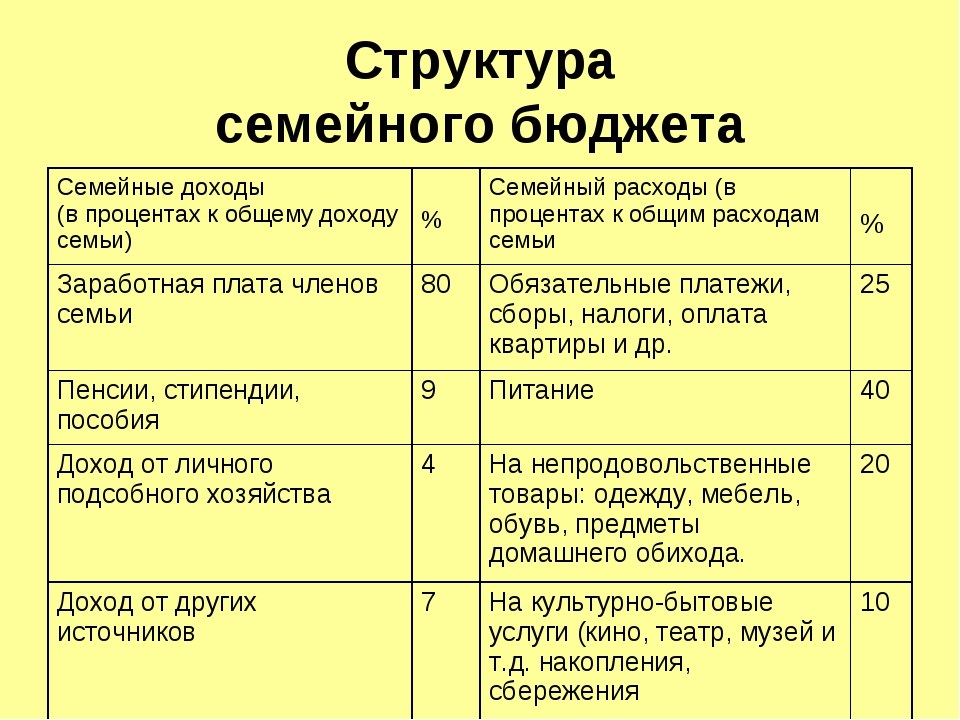

После этого необходимо в столбце «Название статьи» указать планируемые доходы семьи, процент экономии (идеально – 20% от дохода), далее – периодические расходы (на квартиру, за использование телефона, оплату детского сада, транспортные расходы, кредиты).

Потом учитываются непериодические расходы – на питание, ведение хозяйства, оплату врачей и лекарств, обслуживание автомобиля. В конце вписываем расходы, которые происходят реже всего – покупка одежды, техники, расходы на приобретение подарков, организацию праздников, проведение отпуска и непредвиденные расходы (они должны составлять не более 5% от дохода). Последнюю строку оставляем для подведения итогов.

Заполнение таблицы

Теперь мы можем приступить к тому, как экономить семейный бюджет.

Таблица должна заполняться реальными цифрами (случайные планируемые заработки в нее вписывать не стоит).

В Пункте 1 необходимо указать все доходы, которые получит семья в следующем месяце (зарплата, пенсия, сумма дивидендов и прочих поступлений).

В Пункте 2 указывается планируемое сбережение «на черный день». В идеале необходимо откладывать не менее, но и не более двадцати процентов от совокупного дохода семьи. Обходить эту статью нельзя, поскольку в другом случае вся затея является бессмысленной.

В пункте 3 указываются регулярные месячные платежи.

Мы перечислили их выше, поэтому возвращаться к тому, какими они бывают, мы не будем. Скажем только, что мы описали общие статьи регулярных расходов.

Если у вас есть другие периодические расходы – впишите и их, чтобы в ответе на вопрос о том, как сэкономить семейный бюджет, таблица дала правильный ответ.

В пункте 4 необходимо указать те расходы, которые присутствуют постоянно, из месяца в месяц, но их величина постоянно меняется.

В пятом пункте указываются суммы расходов, не являющихся регулярными. Сюда относится покупка автомобиля, мебели, техники, подарков, оплата кафе и так далее. Кроме этого, сюда необходимо включить также и непредвиденные расходы (отведите под них пять процентов от дохода).

Последняя строка – подбитие итога. Если ваша таблица заполнена вручную, вооружитесь калькулятором и подбейте итог. Теперь вы знаете, как составить семейный бюджет на месяц. Таблица просто и доступно показывает рациональность трат. Если в строке «Итого» у вас оказался позитивный результат, то есть запланированные деньги еще остались, значит, вы тратите деньги экономно и можете откладывать некоторую сумму на непредвиденные покупки.

Если же у вас получился отрицательный результат (перерастрата), также огорчаться не стоит, просто необходимо некоторое сокращение расходов в пункте 5.

Может, вы слишком много отдали под проведение праздников и посещение ресторанов. Ни в коем случае не касайтесь статьи расходов «Непредвиденные расходы».

Если же после пересмотра расходов результат остается отрицательным, значит, ответ на вопрос как составить семейный бюджет на месяц, таблица даст только после пересмотра данных, указанных в пункте 4. Может, вы много денег тратите на еду, или просто необходимо отказаться от слишком частого и не всегда нужного использования личного автомобиля.

Если же и это не помогает, обратитесь к пункту 2 и сократите отложенные средства до 10% (но не меньше).

Как вести семейный бюджет и планировать, программы и таблица Excel

Обновлено

Хочу поделиться личным опытом ведения бюджета в целом, потому что не важно, какой именно бюджет вы ведете, семейный или личный. Важен сам принцип, который может приблизить или отдалить возможность ваших поездок или накоплений. На мой взгляд, свой финансовый путь стоит начинать именно с бюджета.

Важен сам принцип, который может приблизить или отдалить возможность ваших поездок или накоплений. На мой взгляд, свой финансовый путь стоит начинать именно с бюджета.

Я часто сталкиваюсь с тем, что люди не знают, сколько уходит у них на еду или шоппинг, у них нет подушки безопасности и целей на будущее. При этом они залезают в кредиты и жалуются, что денег не хватает. Сразу возникает вопрос, может пора что-то менять?

Зачем нужен семейный бюджет

Некоторые люди на постсоветском пространстве превратно понимают смысл ведения бюджета, ассоциируют его сугубо с экономией, которую воспринимают очень негативно, как будто это что-то постыдное. Или думают, что бюджет нужен только тем, у кого мало денег. Но могу сказать на своем примере — чем больше у тебя денег, тем больше нужен бюджет.

Дело в том, что бюджет нужен не для того, чтобы экономить, а для того чтобы все контролировать. Это означает, не только уменьшение трат, но и их увеличение. В финансах должен быть порядок, чтобы все было четко разложено по полочкам.

Ведение бюджета позволяет более эффективно и главное сознательно распределять средства. Никого же не удивляет наличие в фирме бухгалтера, который сводит дебит с кредитом и решает, куда должны пойти деньги. В семейном бюджете точно также, это финансовый план семьи. Мне кажется, таким вещам должны учить в школе.

Плюсы

- Контроль. Вы всегда четко знаете, на что вы тратите деньги. Не возникает вопросов, а куда ушло пол-зарплаты, и кто ее потратил. Тоже самое с доходами, особенно актуально, если у вас несколько источников и они меняются. У меня есть свое ИП и для него я тоже веду бюджет — бухгалтерию в Мое Дело.

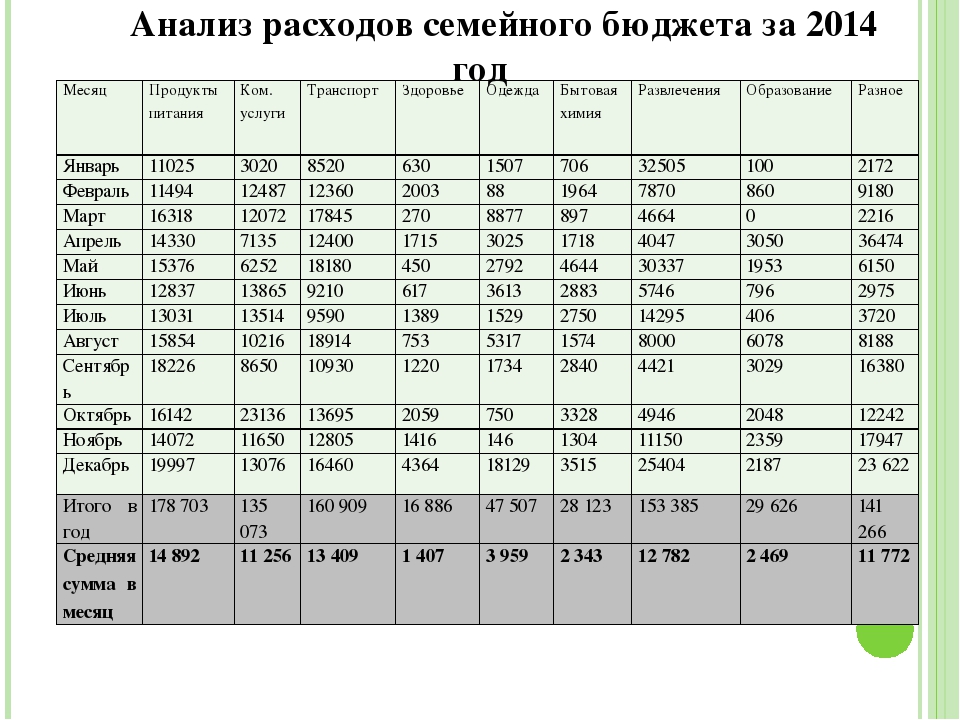

- Сознательный выбор. После пары месяцев ведения бюджета вы реально узнаете, сколько составляет каждая статья расходов, и возможно захотите скорректировать её — уменьшить или увеличить. В итоге устраните ненужные вам траты, а также узнаете, куда вы «жмотите» тратить (например, на здоровье или спорт, так часто бывает).

- Удобно для увольнения и во время кризисов. Можно рассчитать, насколько хватит вашей финансовой подушки безопасности и когда крайний срок выхода на работу или получения дохода.

- Нет долгов. Минимизируется залезание в долги/кредиты, потому что можно заранее все рассчитать и избежать этого. Бюджет дисциплинирует!

- Проще планировать крупные траты. Если вы хотите купить машину или поехать на Мальдивы, то с бюджетом — это намного проще сделать. Вы сможете узнать, в каком месяце у вас появится достаточная сумма, или как нужно изменить объем трат/доходов, чтобы эта сумма появилась.

- Финансовый вектор. Бюджет очень хорошо показывает, куда ведет ваш подход к финансам, к процветанию или банкротству. Возможно пора менять работу для увеличения дохода, формировать подушку безопасности, инвестировать процент от дохода.

Я бюджет с 2008 года. Один раз попробовал и мне понравилось. Благодаря бюджету удалось спланировать уже не одно путешествие, сформировать депозиты на счетах и начать инвестировать через Тинькофф Инвестиции.

Однажды бюджет мне очень помог после моего увольнения в 2010. Я тогда сразу рассчитал, сколько месяцев свободной жизни могу получить, в какие страны съездить и какие вещи купить. Соответственно, я знал, в какой месяц должен будет появится заработок.

Минусы

- Отмечание трат и планирование семейного бюджета занимает время, но при правильном подходе можно почти все автоматизировать. Хотя порой бывает даже приятно сесть на полчасика и прикинуть свои финансовые цели на ближайший год.

- Есть вероятность слишком углубиться в подсчеты, считая все до изнеможения и анализируя, в каком из супермаркетов дешевле покупать гречку, а в каком туалетную бумагу. Надо помнить, что бюджет — это инструмент, а не самоцель.

- Дополнение к предыдущему пункту. Есть вероятность залипнуть на текущей планке дохода и сосредоточится только на экономии. Или иначе, «не разрешать» иметь себе больше денег, этакий психологический барьер.

Как вести семейный бюджет

Насколько подробно вести бюджет, решает каждый сам для себя. Я в начале очень подробно все вел, чтобы понять, куда и чего уходит, а потом начал округлять и меньше контролировать траты. В итоге получился «плавающий» бюджет, без строгого планирования. Но главный результат — отсутствие ненужных трат, соответствие расходов доходам (потребностей возможностям), а не экономия ради экономии.

Доходы и расходы

Бюджет состоит из статей доходов и статей расходов. Соответственно, в процессе нужно эти операции отмечать вручную или автоматически, чтобы потом соотносить фактические траты с планируемыми.

Статьи дохода — это все ваши источники доходов: зарплата, проценты с депозита, подработки. Тут все просто.

Статьи расходов — это все ваши траты по категориям: еда, аренда квартиры, коммуналка, авто, транспорт, покупки, путешествия. Часто траты разделяют на 2 категории (Обязательные и Необязательные) и уже внутри них делают подкатегории.

Количество статей расходов может быть любым. Я начинал со значительной детализацией, а потом упростил все и объединил многие статьи. Если не знаете, с чего начать, то начните с любых статей, обычно за пару месяцев ведения бюджета становится все ясно.

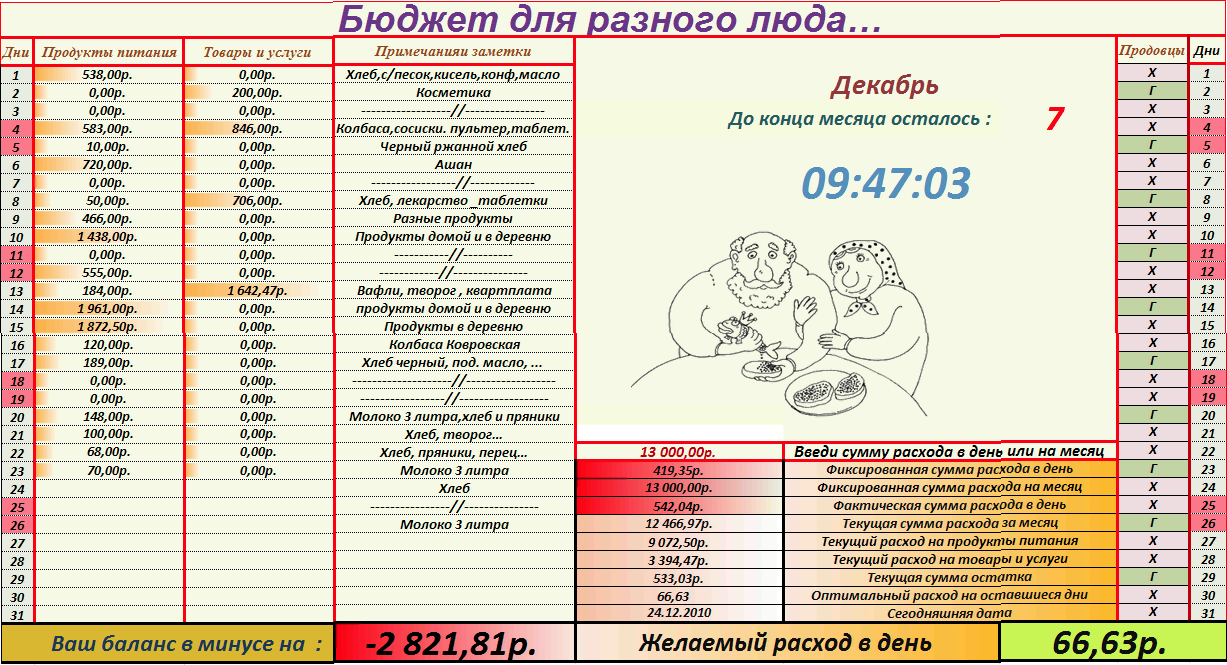

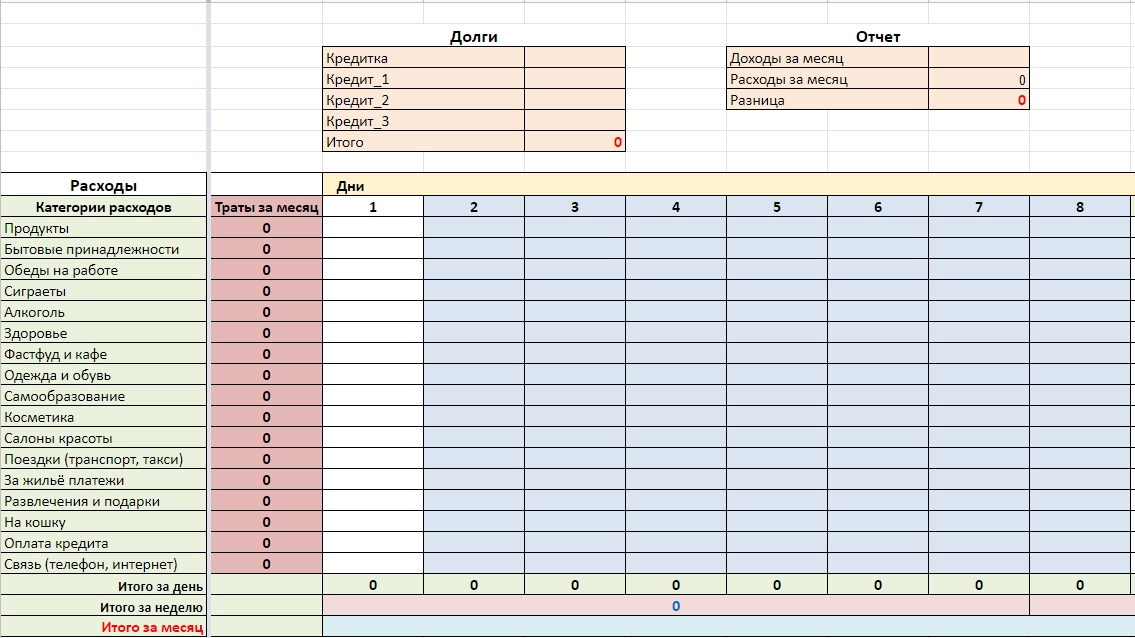

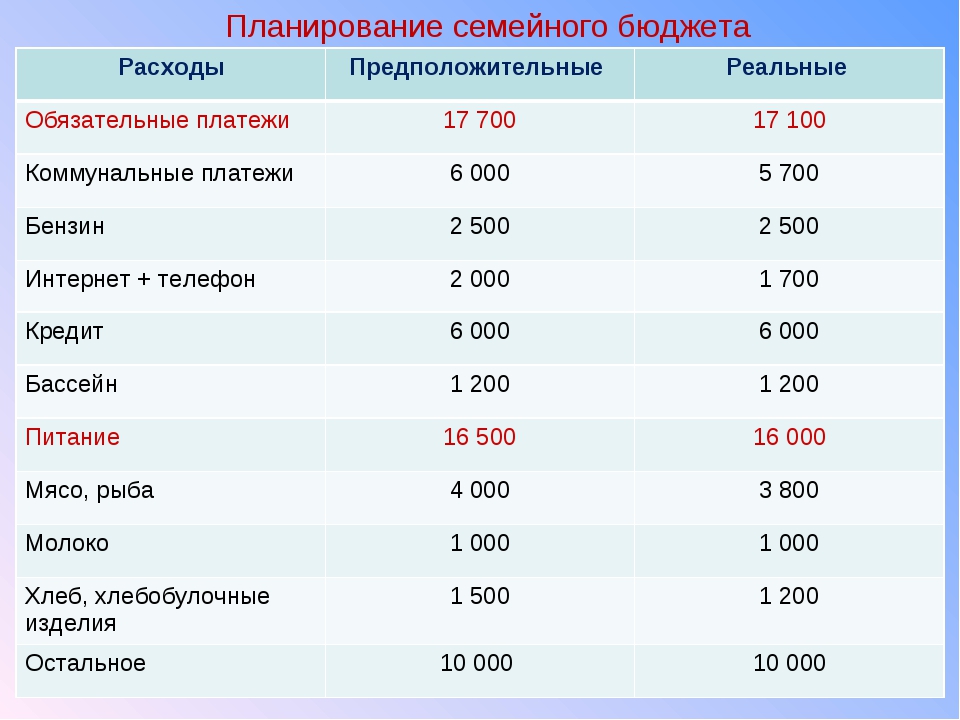

Пример семейного бюджета в ExcelКак минимум, вам нужно задать те статьи расходов, которые которые вам нужно отслеживать. Например, кому-то надо будет выделить из «Еды» отдельно «Спиртное», кому-то надо будет «Шоппинг» разделить на «Одежду» и «Украшения». Чтобы понять, сколько и куда уходит, а потом контролировать и не тратить больше планируемого, если есть такая склонность.

Или, наоборот, можно объединить несколько разных категорий затрат в одну «Другие траты» — аренда квартиры, коммуналка, транспорт, домашний интернет, мобильная связь. Это те регулярные траты, которые не меняются годами и их в принципе можно не отслеживать, так как на них нельзя повлиять. Ну, или вы не собираетесь их менять.

Также имеет смысл делать такие категории затрат, на которые вы зажимаете деньги — Спорт, Здоровье, Красота, Театр. Чтобы потом заставлять себя тратить на это, раз запланировали, задушить в себе жабу. Необязательно прям эти категории, это я на своем примере, вечно на здоровье экономлю.

Чтобы потом заставлять себя тратить на это, раз запланировали, задушить в себе жабу. Необязательно прям эти категории, это я на своем примере, вечно на здоровье экономлю.

Планирование бюджета

Бюджет строится на том, что вы планируете траты на месяц и потом придерживаетесь этого плана. По итогам месяца вы будете знать, отклонились ли вы от плана и насколько.

Смысл этого заключается в том, чтобы не тратить больше, чем у вас есть. Чтобы не залезать в долги, не брать кредиты, и не жить с пустым кошельком пару недель до зарплаты. Задача бюджета сделать ваши траты сознательными и избежать спонтанных покупок, которые потом обычно лежат в шкафу без дела.

Нужно организовать свой бюджет так, чтобы у вас был положительный остаток (резерв) каждый месяц, то есть положительная разница между доходами и расходами. Ну, или, если ваши доходы/расходы нерегулярные, то не каждый месяц смотрим тенденцию, а раз в квартал или год. Не стоит жить в минус и увеличивать кол-во кредитов, это ни к чему хорошему не приведет.

Да, можно вести бюджет без планирования вообще, просто отмечать доходы/расходы и все. Кстати, в некоторых приложениях планирования как раз нет. Однако, это больше подходит организованным людям, не склонным к лишним тратам.

Подушка и инвестиции

Резерв может накапливаться, чтобы потом купить что-то крупное или сформировать финансовую подушку безопасности (неприкосновенный запас, финансовый буфер). В идеале, подушка должна быть в приоритете, никогда не знаешь, когда она может понадобится. Потерял ли работу в кризис, попал ли в больницу и тд.

Каким должен быть размер подушки безопасности? Не меньше 3 месяцев ваших ежемесячных трат, чтобы вы могли прожить без дохода. Лучше, чтобы подушки хватило на полгода-год.

Также во многих умных книжках советуют часть дохода регулярно инвестировать. В России эта тема пока еще не настолько популярна, как на западе, но уже тоже набирает обороты. Только я бы сначала сформировал подушку, а потом уже инвестировал.

Брокерский счет + 25000 руб →

Кто-то может возразить, что не на что это все делать. Однако, это не так. Можно начать откладывать 5-10% от дохода, это та сумма которая практически не заметна при любых доходах. В свое время я начинал именно с этого, сейчас бывает откладываю и 50%.

Кто должен вести бюджет

Вести бюджет может любой из супругов, как вместе, так и кто-то один. Как договоритесь. Или точнее, кому это больше понравится. Правда, когда вместе ведут (оба траты отмечают и планируют), то проще будет обсуждать что-то, нежели, если кто-то дистанцируется от этого.

Стоит ли вести совместный или раздельный бюджет, не скажу. Есть разные мнения на этот счет. Я лично приемлю оба варианта. Когда в паре оба самодостаточны и зарабатывают, то, во-первых, каждый более спокоен и уверен в завтрашнем дне, а во-вторых, будет только рад раздельному бюджету.

Программы для ведения семейного бюджета

Как выбрать программу

Сейчас навалом готовых сервисов и приложений для ведения бюджета: Дребеденьги, Дзен-мани, Monefy, 1Money, Домашняя бухгалтерия и тд.

Часть сервисов имеют свой сайт-сервис и мобильное приложение, часть только приложение, часть только сайт. На мой взгляд удобнее тот вариант, когда есть возможность пользоваться, и приложением на телефоне, и онлайн-версией на сайте с ноутбука. Это была одна из причин, почему я выбрал в свое время Дребеденьги и сижу на них уже много лет.

Как я выбирал программу для ведения семейного бюджета? Я зашел на Google Play, скачал штук 5 андроид-приложений, которые приглянулись мне по скриншотам, рейтингу и описаниям, и начал их пробовать. Где-то 10-20 минут на каждое приложение. В результате осталось два, которые более менее мне были понятны, или другими словами, где меня устроила логика ведения бюджета. Это важно, чтобы все было интуитивно понятно. Далее я попробовал пару дней поотмечать траты, чтобы понять, удобно мне или нет.

Кстати, для бюджета инвестиций я использую сервис Intelinvest, по ссылке вам дадут 20% скидку на оплату после регистрации. Пока не нашел ничего лучше.

Intelinvest + 20% скидка →

Сервис Дребеденьги

С 2013 года я перенес бюджет в сервис Дребеденьги и очень доволен. Теперь все траты попадают в мой бюджет автоматически из банковских смс и push-сообщений, очень важная и нужная функция. Таким образом, если практически не использовать наличку (а я её стараюсь минимизировать), то почти ничего отмечать и не нужно.

Попробовать Дребеденьги →

Здорово, что занесение расходов и доходов автоматизировано не только по моим картам, но и по картам жены. Нужно лишь иногда заходить в бюджет и проверять, все ли там в порядке.

Специфика сервиса такова, что полностью весь функционал, включая планирование находится на сайте, а мобильное приложение служит дополнением. Оно сканирует траты (ручной ввод тоже есть), там можно узнать баланс по всем своим счетам, посмотреть траты за месяц. Читайте отдельный пост о пользовании Дребеденьгами, иначе слишком долго рассказывать.

Как вести бюджет в таблице Excel

Вы можете сами составить любую удобную для вас таблицу семейного бюджета в Excel. Возможно, так проще попробовать начать… Но, на мой взгляд, есть вероятность из-за лишних телодвижений только отбить себе желание. Все-таки проще готовым пользоваться, чем выдумывать.

Возможно, так проще попробовать начать… Но, на мой взгляд, есть вероятность из-за лишних телодвижений только отбить себе желание. Все-таки проще готовым пользоваться, чем выдумывать.

С 2008 года по 2013 год я вел бюджет в Эксель, так тогда было мало вариантов сервисов. Вы можете скачать простой вариант, представляющий шаблон моего первого бюджета. Или же вариант посложнее с учетом разных каналов дохода/расхода (карточки, электронные деньги).

Один лист в экселе – это один месяц. Бюджет месячный и расписан на 2-3 месяца вперед. Чтобы спланировать на полгода вперед, необходимо создать еще 6 листов с именем «месяцГод» (чтобы формула работала), и так далее.

В каждом месяце есть два столбца – планируемые траты и фактические. Первый столбец служит для планирования, второй для текущих трат.

В моем файле (особенно во втором) есть формулы, если вы с ними не дружите, то лучше попробуйте сделать что-то свое или воспользуйтесь готовыми сервисами. В противном случае придется разбираться. Если кратко, то во втором файле можно отмечать затраты по дням в зависимости от того, как вы их тратили: наличка, электронные деньги, карточки. И баланс потом считается точно также по всем этим местам хранения средств.

Если кратко, то во втором файле можно отмечать затраты по дням в зависимости от того, как вы их тратили: наличка, электронные деньги, карточки. И баланс потом считается точно также по всем этим местам хранения средств.

P.S. А вы ведете семейный или личный бюджет?

Бюджет семьи из 4 человек на месяц. Как правильно тратить деньги? Семейный бюджет: пример. Домашняя бухгалтерия

Часто можно столкнуться с тем, что семьи недоумевают, на что тратятся их деньги. После перечисления заработной платы могут за неделю спустить больше половины дохода, а затем занимать деньги у друзей или, что еще хуже, брать бесчисленные банковские кредиты. Кроме того, нехватка денег часто становится причиной бытовых ссор и разводов в семьях. Так что же такое , каковы преимущества и недостатки его ведения?

Обязательно почитайте мой отзыв на тему и как я к этому пришла только в 37 лет, ровно 1,5 года назад.

Семейный бюджет – баланс доходов и расходов семьи за установленный период времени.

Преимущества ведения семейного бюджета:

- Общая картина доходов семьи за период – основной и дополнительный заработки. Это та база, от которой стоит отталкиваться в своих возможностях на планируемые затраты.

- Полный контроль затрат семьи. Во избежание споров картина расходов всегда покажет, кто и на что потратил деньги. В дальнейшем динамика затрат по каждой статье позволит скорректировать их в зависимости от предпочтений и осознанного выбора.

- Накопление средств и минимизация долгов.

- крупных покупок и путешествий. Динамика основных затратных статей позволяет спланировать в определенном периоде крупные мероприятия за счет накопленных ранее средств.

- Дисциплина. повышает дисциплинированность в жизни каждого человека.

Недостатки ведения семейного бюджета:

- Полная прозрачность доходов и расходов всех членов семьи, что не всем может понравиться.

- Возможность зациклиться на идее экономии, перейти границы и ущемлять себя и других членов семьи в каких-либо потребностях.

Принципы ведения семейного бюджета:

Доходы и расходы необходимо разделить на статьи. Их количество может быть любым на усмотрение и удобство каждого. Например, поначалу расходные статьи могут более детализированные: питание, хозяйственные товары, платежи за квартиру, платежи за телефон, другие платежи на детские секции и школьные обеды и т.д. Позднее часть расходов целесообразнее объединить. Например, все обязательные ежемесячные платежи в одну статью.

Первые два месяца достаточно просто фиксировать свои доходы и расходы в разрезе статей. В дальнейшем бюджет надо обязательно планировать на будущее, хотя бы на один период вперед.

Удобнее записывать затраты каждый день, сверять остатки денежных средств (наличности, банковских карт, счетов, электронных денег и т.д.).

При правильном распределении бюджет расходов семьи не должен превышать бюджет доходов. Таки образом будет формироваться резервная часть, которую можно накопить или потратить на необходимые нужды. Рекомендуется, чтобы ежемесячный резерв был не менее 10% от дохода.

Рекомендуется, чтобы ежемесячный резерв был не менее 10% от дохода.

Целесообразно резервную часть делить, как минимум, на две составляющие – приобретение полезных покупок и неприкосновенный запас. Последний необходим как «запасная подушка» в случае внезапной потери постоянного заработка (увольнение, сокращение), глубокого финансового кризиса, непредвиденных обстоятельств.

Методы ведения семейного бюджета:

- «по старинке» — толстая тетрадь с ручными записями и подсчетом на калькуляторе: трудоёмкий и неудобный вариант в части анализа и динамики;

- ведение развернутой удобной таблицы в программе Microsoft Office Excel на любом компьютере, используя индивидуальный подход;

- сервисы для ведения бюджета (онлайн-сайты и мобильные приложения) с возможностью выбрать наиболее удобный и подходящий.

- Возможно, дублирование, например, ведение экспресс-бюджета в мобильном приложении для быстрого фиксирования затрат и более детализированного бюджета с анализом и динамикой в Microsoft Excel.

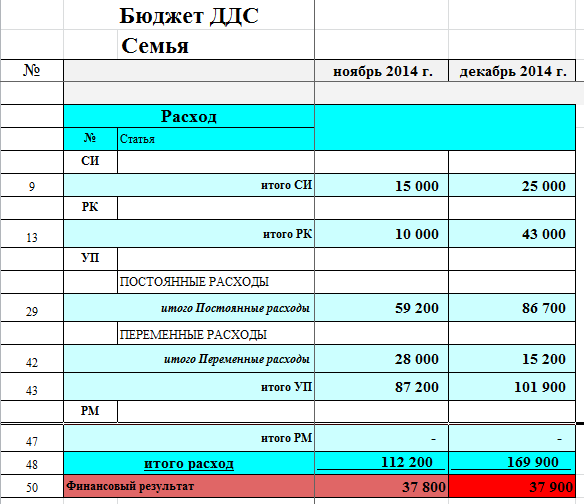

Пример ведения семейного бюджета в Excel в нашей семье.

как составить бюджет семьиКроме ведения таблицы в Excel, рекомендую ежедневный учет расходов и доходов в специальных приложениях по ведению семейного бюджета, например, Домашняя бухгалтерия , которая кроме всего прочего может быть установлена в качестве индивидульного или семейного приложения, т.е на 2 устройства на Андроид, Windows или iOS.

Могу порекомендовать бесплатную программу AbilityCash, которой пользуюсь сама, скачать ее можно по этой ссылке

Домашняя бухгалтерия позволяет быстро понять, куда уходят деньги и где есть резервы для экономии.

Изучите разные программы, и выберите удобную для Вас. Важно, чтобы в программе была возможность делить расходы на разные статьи, получать статистику трат по каждой статье, использовать различные фильтры данных.

Многие семьи не учитывают нюансы правильности ведения семейного бюджета, поэтому возникает множество финансовых вопросов в семье.

Во избежание этого, стоит усвоить три главнейших правила учета.№1. Определить точную общую сумму дохода за месяц. Придется взять все доходные суммы за месяц и путем сложения выяснить общую итоговую сумму.

№2. Произвести расчет всех месячных необходимых растрат и оплаты счетов. Другими словами, выяснить неизбежную трату суммы денег за месяц.

№3. Вычесть сумму неизбежных растрат из основной суммы дохода. И только оставшуюся сумму распределять на остальные побочные растраты.

Итак, осталась определенная денежная сумма. Как же грамотно распоряжаться ней дальше? Семья — это большая ответственность и у каждого есть свои личные потребности. Для того, что бы удовлетворять крупные потребности каждого члена семьи, например, покупка сезонной верхней одежды или обуви, с каждого ежемесячного дохода следует откладывать примерно 10% доходной суммы. Когда придет время приобрести кому-то из членов семьи важную обновку, или внезапно случится непредвиденная расходовая ситуация, семья уже будет к этому готова. Накопленная сумма сможет покрыть такие расходы.

Всем большой и пламенный привет! Порою деньги выступают в качестве самого настоящего яблока раздора между мужчиной и женщиной. Хочется тратить огромные суммы в свое удовольствие и не задумываться о том, что именно эти финансы могли бы пригодиться на что-то более стоящее. Планирование семейного бюджета – важная функция каждой создавшейся ячейки общества. Не все люди бывают богатыми, далеко не каждый может позволить себе купить что-то дорогое. Вот почему лучше все записывать и обговаривать со своей половинкой, а затем, приходить к общему выводу: стоит ли тратить баснословную сумму на задуманное или нет. Может быть, есть пошаговый анализ правильного распределения семейного бюджета, который обязательно поможет в дальнейшем?

Зачем уметь распределять семейный бюджет?

Обладая жадным отношением к деньгам, очень сложно договориться, да и вообще прийти к общему знаменателю. Когда человек видит перед собой крупные суммы или представляет себе их, то первое, о чем он думает – это об их скорейшей трате. По статистике, 75% людей в первые минуты абсолютно не задумываются о своих половинках, родителях и даже детях, когда держат в руках «большие» деньги. Вот почему планирование семейного бюджета – это неотъемлемая часть двух людей. Вступив в брак, заработок стал общим, и неважно кто и сколько получает. Соответственно, трата сумм – единая. Чтобы не возникало ссор, недомолвок и конфликтов, лучше всего заняться планированием финансов. У каждого разное представление о том, что такое бюджет. Но общий вывод, как ни крути, все равно должен быть. Семья – это одна большая команда, которая должна быть всегда вместе, даже в таких тонких вещах, как финансы. Во-первых, это настоящие доверительные отношения между половинками. Во-вторых, это обоюдное решение и согласие. В-третьих, это соединение двух зарплат в одну, что помогает увеличить доход в несколько раз.

Грамотное распределение семейного бюджета

Психологи делят мужчин и женщин на две группы, в которых слабый пол отвечает за продукты питания, оплату коммунальных услуг и одежду, а сильный – за транспорт, непредвиденные расходы, накопления и технику. Кстати, именно такой способ планирования уже вошел в уклады многих семей.

- Фиксирование. Мужчины этим не занимаются, а вот женщины – в самый раз. Нет ничего проще, чем завести блокнот, куда нужно вписывать все растраты, даже если эта не самая значительная покупка. Таким образом, подсчитав расходы за неделю или месяц, можно понять, сколько средств необходимо откладывать на продукты, одежду и многое другое. Фиксирование наименований и цен – лучшее планирование, которым пользовались еще наши бабушки и дедушки.

- Средства на “черный день”. Неважно, есть ли накопления или нет, имеются ли сильные траты или нет. В любом случае, каждая семья должна иметь “заначку”, которая периодически пополняется. Только в экстренном случае разрешается брать оттуда средства, если ситуация критичная. Деньги, на “черный день”, это как палочка-выручалочка. Многие считают, что в этом и состоит главная цель планирования бюджета.

- Анализ трат. Хороший способ распределить семейный бюджет – это проанализировать важность и необходимость вещи, которую хочется взять. Конечно, жвачка или пакет молока – это уже чересчур. Но такая покупка как машина, хороший пылесос или путевка за границу, требует перед собой разговора со своей половинкой. Чтобы с точностью быть уверенным в том, что данная трата жизненно необходима, стоит взвесить все за и против, задуматься, действительно ли это так важно прямо сейчас. Только в этом случае планирование бюджет будет верным.

- Приоритеты. Иногда стоит жертвовать своими желаниями в пользу чего-то по-настоящему важного. Например, не сходить лишний раз в кино, а заплатить за интернет. Пускай это мелочь, но зато необходимая. Семейный бюджет из того и состоит, что порою нужно от чего-то отказываться в пользу более важного и нужного. И не стоит расстраиваться по этому поводу, ведь впоследствии вещь, которую хочется приобрести или место, куда всегда была мечта сходить, обязательно осуществится.

- Практичность . Иногда, чтобы сохранить деньги и распределить средства в семье, нужно отталкиваться от вариантов, которые более практичны. Например, не тратить деньги на дорогой ресторан, а закупить необходимые продукты и приготовить блюда ничуть не хуже в домашних условиях. Или, например, подождать пару недель, пока появится акция на технику, которая необходима. Такое планирование бюджета достаточно умное, а главное – практичное.

- Хочется – трать. В то же время, планирование – это не значит, что теперь необходимо только советоваться и тратить финансы после их одобрения. Если женщине важно приобрести косметику, сходить в салон красоты или взять перекусить – она обязательно пойдет и сделает это. То же самое относится и к мужчине, ведь такие расходы как смена резины на летнюю и зимнюю или покупка рабочего инвентаря – самостоятельное решение каждого. Не нужно контролировать друг друга в тратах, у каждого все равно должны быть небольшие карманные деньги.

Плюсы планирования семейного бюджета

- контроль собственных расходов

- правильный и осознанный выбор необходимого

- прислушивание ко второй половинке

- отсутствие , а может и кредитов

- отсутствие постоянных конфликтов, связанных с финансами

- доверие и прочность отношений

- дисциплинированность

Минусы планирования семейного бюджета

- постоянная экономия, ограниченность (но это происходит только в том случае, если приходится ущемлять себя каждый раз).

Раздельный семейный бюджет

Хорошо, что мы живем в России, здесь принято объединяться и иметь что-то общее. В европейских странах, например, все наоборот. Муж зарабатывает и оставляет все деньги себе, жена поступает точно так же. Как правило, такую модель поведения имеют успешные люди, для которых нет необходимости вести семейный бюджет, у них нет проблем, они могут позволить себе абсолютно все. Иностранцы тратят деньги так, как считают нужным, не советуясь со своими половинками. Примерно 50% населения Европы живет по таким принципам – и это считается нормальным. В любом случае, если провести параллель с Россией, то здесь богатые и успешные люди все равно пытаются порою иметь что-то общее – ведь это сближает и укрепляет брак. Кто-то находит для себя лишь одни плюсы, и раздельный бюджет становится идеальной формой отношений. Другие же, наоборот, считают, что на основе этого семья не создается. На этот счет у каждого свое мнение.

Смешанный тип ведения семейного бюджета

В основном, так планируют свои расходы и доходы те, кто половину суммы откладывает в общее, а другую часть забирает себе. Около 25% людей относятся к этой модели поведения. Как правило, совместная касса пополняется быстро, так как никто на собственные нужды из нее деньги не берет. Те, кто живет в гражданском браке, очень часто относятся именно к смешанному типу. Почему данное планирование семейного бюджета очень удобно?

- Это честность. Например, если один в паре зарабатывает меньше другого. У людей есть возможность оставить карманные деньги себе, не углубляясь в то, сколько именно составляет этот остаток. Личные средства всегда важны, так как непредвиденные расходы могут возникнуть неожиданно.

- Это доверие, ведь вкладываясь в общий бюджет и планируя его, у людей нет друг от друга никаких тайн. 70% в единую копилку, остальные 30% – важные личные расходы.

Золотое правило для семьи

Джон Смит, известный семейный психолог в Америке, написал в своей книге, что каждая семья должна придерживаться лишь одного золотого правила. Его точность и краткость очень четко вписываются в любое планирование. Слова Смита таковы: имея что-то общее, советуясь и приходя к единому знаменателю, тратя финансы сообща и пользуясь чем-то вместе, люди становятся не просто семьей, а единым целом. Джон Смит утверждает, что деньги не всегда становятся камнем преткновения между мужчиной и женщиной, они могут помочь любви и доверию стать еще крепче и сильнее.

Планирование семейного бюджета – дело нелегкое, но интересное. Теперь, можно быть в курсе точной суммы растрат за неделю и целый месяц. А так же, можно сразу понять, на что следует тратиться, а что необходимо исключить из постоянных покупок. Грамотное распределение семейного бюджета сближает людей и делает отношения прочными, не это ли самое главное в жизни?

Обязательно прочтите статьи

Зачастую семьи, которые зарабатывают меньше, не испытывают серьезных финансовых проблем в отличие от, казалось бы, более зажиточных соседей. Весь секрет кроется в том, как правильно распределить семейный бюджет на месяц. Таблица доходов и расходов — это точный инструмент, его нельзя обмануть. В статье мы остановимся на основных правилах формирования общего кошелька семейства.

Доходные статьи

При определении источников наполнения домашней казны важно учитывать все статьи поступлений, какие имеются:

- зарплата мужа;

- зарплата жены;

- социальные выплаты и пособия;

- пенсии;

- проценты с банковских депозитов;

- постоянные или разовые подработки;

- подарки и помощь со стороны;

- доходы от выращенного на даче или огороде.

Достаточно просто учесть основные поступления, если уровень заработной платы стабилен. В противном случае наиболее правильным будет записывать средний показатель за последние несколько месяцев. Если нет уверенности в том, что в следующем месяце удастся дополнительно подработать, то такой доход не следует вносить в смету, поскольку под уровень доходов расписываются расходы, и недополученная прибыль пробьет дыру в общем финансовом плане.

Основных источников поступлений, как правило, два (заработные платы членов семьи), все остальные – дополнительные, за счет которых можно формировать резерв.

Расходные статьи

Здесь все гораздо сложнее. Перед семейством стоит задача: правильное распределение семейного бюджета, чтобы средства из двух основных источников дохода рационально перераспределить на четыре главных статьи затрат:

- общесемейные издержки;

- затраты на детей;

- траты жены;

- траты мужа.

Как правило, в день получения заработной платы люди позволяют себе потратить значительно больше, чем в другие дни. Создается впечатление своеобразной эйфории, что дотерпели до получки, значит, можно побаловать себя и детей. На эти дни приходится особенно много походов в кафе, развлекательные центры, кинотеатры, приобретаются игрушки и предметы для хобби и увлечений. Тем самым в самом начале под месячный финансовый план закладывается «мина замедленного действия», которая «рванет» ближе к концу месяца.

Практикующие психологи советуют не приобретать в день зарплаты вообще ничего. Деньги нужно принести домой, положить в «общий котел», а на следующий день отправляться в супермаркет с конкретным списком необходимого.

Формирование плана затрат на месяц

План расходов всегда гораздо шире, чем прибыльная статья и составляется в несколько этапов. Их последовательности нужно придерживаться, чтобы не нарушить логику бюджетообразования.

Первый этап. Инвестиционный или накопительный

От заработанного сразу же отделяется определенный процент и откладывается на заранее определенную общую цель. Специалисты по управлению личными финансами по этому поводу говорят: «в первую очередь заплати себе, а затем всем остальным». В зависимости от уровня зажиточности, этот процент может варьироваться. Минимальный уровень не должен быть меньше 5%, максимальный редко превышает 20%. Наиболее распространенным вариантом является 10%. Возможен вариант и с откладыванием ежемесячно определенной суммы, но он плохо работает при нестабильном уровне заработка.

Держать дома сбережения категорически нельзя. Регулярно возникающие потребности будут подталкивать к использованию накопленного.

Практика показывает, что обычно взятое из «кубышки» туда уже не возвращается. Этого можно избежать, если положить средства на банковский депозит. Существуют депозиты, по условиям которых можно регулярно пополнять вклад, но снять деньги со счета нельзя до определенного срока. Даже не самый высокий банковский процент защитит сбережения от инфляционных процессов и увеличит общую сумму.

Второй этап. Обязательные (постоянные) выплаты

После отделения накопительных средств следует подумать о выплатах, которых нельзя избежать. Это не новое платье для жены и не современный спиннинг, а вещи гораздо более приземленные.

- Сначала отдаются деньги, взятые в долг у знакомых, или выплаты по банковским кредитам. По возможности лучше погашать эти займы ускоренными темпами, чтобы избежать лишних выплат по процентам.

- Затем рассчитываются средства, необходимые для оплаты за пользование интернетом, телефоном и жилищно-коммунальные услуги (квартплата, вода, электроэнергия, газ).

- После вычитаются необходимые затраты на общественный транспорт, оплату детского садика, питания в школе, образование детей (музыкальная или спортивная школа, вуз). Если кто-то из родных имеет хроническую болезнь, требующую регулярного приема определенных медикаментов, они тоже относятся к этому разделу. Сюда же можно включить и бензин для автомобиля, если он необходим для ведения бизнеса, в противном случае эта статья пойдет в необязательные траты.

Третий этап. Переменные издержки

Сюда относятся все остальные затраты семьи. Они должны уложиться в сумму, которая осталась после накоплений и обязательных выплат. Поэтому вписывать в таблицу их следует по степени важности для каждого конкретного семейства. Как правило, порядок таков:

Продукты питания . Здесь имеется в виду не все, что можно съесть, а то, что необходимо семье для составления полноценного рациона. При первом написании финансового плана эта статья тянет обычно достаточно много. Однако уже через полгода многие экономные семьи выходят на такой четкий алгоритм закупки продуктов, что смело могут переводить покупку продуктов в постоянные выплаты.

Обувь и одежда . Покупается нерегулярно, но стоит достаточно дорого, если речь идет о по-настоящему качественных товарах. Планировать такие издержки лучше в несезон, т.е. зимнюю куртку лучше покупать в июле, а кроссовки – в январе. От лишних покупок хорошо помогает периодическая ревизия гардероба. При этом там могут обнаружиться практически не используемые платья и рубашки, на которые уже потрачены деньги.

Хозяйственные расходы . Не отнимают много средств при правильном подходе к делу (покупка концентратов или оптовых упаковок бытовой химии), однако хотя бы раз в квартал сумму следует увеличивать для разовых покупок (например, замена штор или смесителя в ванной). Сюда же можно отнести расходы на бензин для автомобиля, используемого в личных целях.

Личные расходы супругов . Косметика, парфюмерия, станки для бритья, сигареты, бутылка вина, удочка с катушкой, оплата занятий фитнесом и салона красоты – все здесь, но в рамках имеющейся наличности.

Развлечения, праздники, дни рождения, отпуск – на это останется немного, но впоследствии сумму можно будет увеличить при экономии других статей.

Непредвиденные расходы . Пару сотен лучше оставлять «на всякий случай». Случаи бывают разные: болезнь, неожиданное приглашение на юбилей к коллеге, приезд тещи. Вот тогда эта «заначка» поможет избежать долгов.

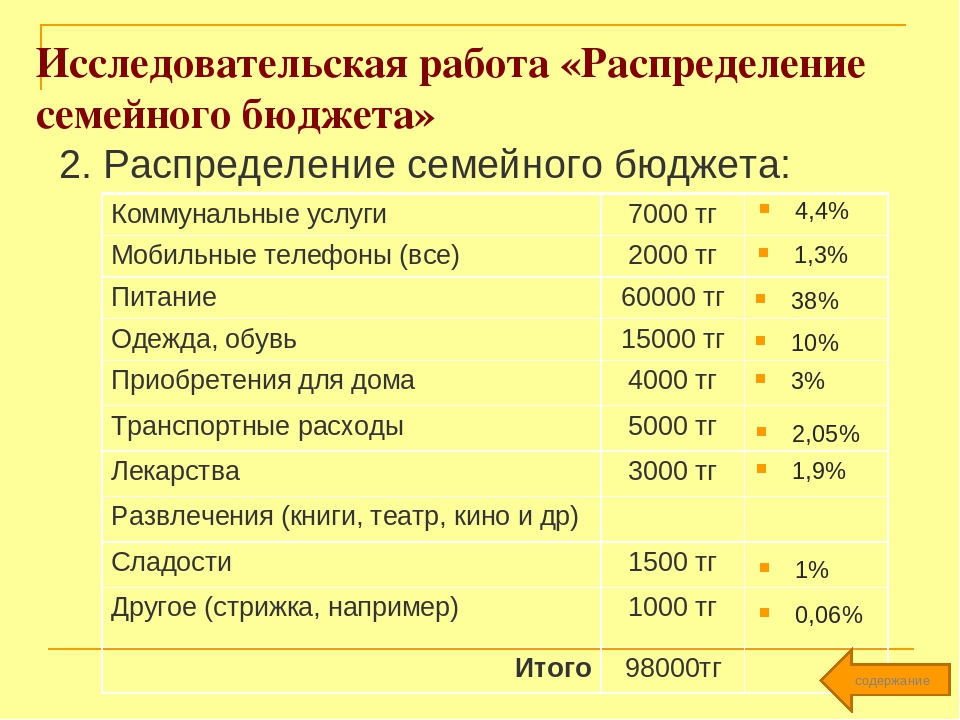

Для того чтобы все советы не были голословными, приведем один из вариантов того, как правильно распределить семейный бюджет. Таблица на месяц в этом примере заполняется в разрезе каждой недели, что очень удобно при наличии нескольких источников наполнения общей казны.

| № п/п | Название статьи | По плану | По факту | Разница | ||||

| 1-8 | 8-15 | 15-22 | 22-29 | 29-31 | ||||

| 1 | Доходы | |||||||

| 2 | Экономия | 20% от доходов | ||||||

| 3 | Квартплата | |||||||

| Коммунальные | ||||||||

| Телефон | ||||||||

| Образование | ||||||||

| Детский сад | ||||||||

| Транспорт | ||||||||

| Выплата кредита | ||||||||

| 4 | Питание | |||||||

| Хозяйство | ||||||||

| Врачи и лекарство | ||||||||

| Автомобиль | ||||||||

| 5 | Одежда | |||||||

| Праздники | ||||||||

| Дни рождения | ||||||||

| Отпуск | ||||||||

| Прочие развлечения | ||||||||

| Непредвиденные | 5% от доходов | |||||||

| 6 | Итого | |||||||

В этой публикации речь пойдет про распределение семейного бюджета : я расскажу, какие ошибки люди чаще всего допускают при распределении доходов в семье и как правильно распределить семейный бюджет .

Итак, как вы уже знаете, среднестатистический складывается из двух источников денежных поступлений (доходы каждого из супругов) и четырех направлений их расходования (общесемейные расходы, расходы на детей, личные расходы каждого из супругов).

Распределение семейного бюджета заключается в том, чтобы правильно распределить эти две статьи доходов в четыре статьи расходов.

Как показывает практика и опыт общения с другими людьми, к сожалению, большинство людей не умеют правильно распределять семейный бюджет. В результате возникает типичная ситуация “вечно не хватает денег”, в которой люди готовы обвинять кого угодно, но только не себя.

Практически никто не признается себе в том, что одной из важнейших причин нехватки денег в семье является безграмотное распределение семейного бюджета и неспособность вести управление домашними финансами.

Как обычно происходит распределение семейного бюджета.

Давайте сначала рассмотрим, как происходит распределение бюджета семьи в большинстве семей. Опишу среднестатистическую ситуацию, которую, я уверен, вы можете наблюдать если не на своем примере, то на примере своих знакомых, друзей, коллег и т.д.

Итак, наступает долгожданный день зарплаты. Это событие в семье принято “отмечать”, как минимум, балуя себя разными вкусностями, а как максимум – посиделками и гуляниями в увеселительных учреждениях. Да и ребенку надо обязательно что-то купить, чтобы чувствовал, что папа или мама получили деньги.

Ошибка №1 : Солидная часть бюджета семьи расходуется на личные нужды в день поступлений (или в первые дни).

Затем семья вспоминает, что у нее “висит” задолженность по коммунальным платежам, которую можно закрыть “пока есть деньги”, ну хотя бы частично, ведь должно еще остаться “на что жить”.

Ошибка №2 : Средства на погашение долгов направляются не в первую очередь.

Остается совсем немного денег, а впереди еще почти целый месяц, надо чем-то питаться и кормить детей. Семья начинает стараться максимально “ужать” свои расходы на текущие нужды. Ни на что, кроме питания, денег просто не остается, но и продукты покупаются в режиме жесткой экономии: только самое необходимое.

Ошибка №3 : Неравномерное распределение денег на личные нужды на протяжении месяца.

И тут возникает форс-мажорная ситуация: вышел из строя холодильник, заболел ребенок, нагрянули гости… Все это требует дополнительных расходов, достаточно существенных для семейного бюджета. А денег уже нет. Приходится занимать у знакомых, или брать всевозможные , которые еще больше усугубляют финансовое положение семьи, ведь они тянут за собой колоссальные дополнительные расходы.

Ошибка №4 : Отсутствие резервов в семейном бюджете, которое приводит к образованию долгов при возникновении непредвиденных ситуаций.

Таким образом, в следующем месяце нагрузка на бюджет семьи возрастет еще больше за счет появления новых долгов, а также дополнительных платежей по их обслуживанию (процентов и комиссий). А если и в следующем месяце возникнет подобная форс-мажорная ситуация? Долги вырастут еще больше, и семья постепенно скатится в , выбраться из которой гораздо сложнее, чем туда попасть.

Сможет ли семья, в которой распределение семейного бюджета происходит приблизительно таким образом, когда-нибудь выбраться из-под ? Собрать какой-то капитал, обеспечивающий дополнительный пассивный доход? Накопить деньги на крупную покупку, ремонт или просто съездить куда-нибудь в отпуск? Маловероятно. Поэтому, думая о том, как распределить семейный бюджет, постарайтесь изменить свои стереотипы и не допускать подобных ошибок.

Как должно происходить распределение семейного бюджета.

А теперь поговорим о том, как правильно распределить семейный бюджет, не допуская подобных ошибок, приводящих к полному финансовому разорению и проживанию всей жизни в долгах и ужасных условиях. Рассмотрим основные этапы грамотного распределения семейного бюджета.

Этап 1 . Погашение долгов. Если в семье есть долги любого характера (кредиты, задолженность по платежам, займы у знакомых и родственников и т.д.), то все денежные поступления в первую очередь должны направляться на . Причем, желательно погашать задолженность наперед, с опережением графика: чем быстрее вы избавитесь от долгов и кредитов, тем быстрее снизится нагрузка на семейный бюджет, и вы сможете направлять денежные поступления в более полезные статьи расходов.

Этап 2 . Создание резервов, сбережений, капитала. При наличии задолженностей этот этап можно пропускать до полного избавления от долгов, т.к. это важнее. Но если долгов в семье нет, этот этап становится первым и самым главным. Здесь вы должны использовать правило , сформулированное знаменитыми финансистами, специалистами по управлению личными финансами, и доказавшее свою важность и значимость на опыте миллионов людей. То есть, в первую очередь вы должны создать себе “задел” на будущее, тем самым, заплатив себе, а затем уже платить деньги другим, оплачивая текущие расходы.

Эти три формы денежных активов имеют существенное различие в своем предназначении, и я бы советовал создавать их именно в такой последовательности (сначала – , потом – , потом – ). Каждый месяц достаточно выделения средств из семейного бюджета в какой-то один из перечисленных активов: в тот, который в данный момент наиболее актуален.

Этап 3 . Оплата постоянных расходов. На этом этапе распределения семейного бюджета необходимо оплатить все постоянные ежемесячные расходы ( , обучение, мобильную связь, Интернет и т.д.).

Этап 4 . Распределение денег на личные нужды. И вот только на этом, последнем этапе, необходимо равномерно распределить средства для оплаты текущих расходов. Чтобы сделать это наиболее точно и грамотно – используйте различные .

Теперь вы знаете, как распределить семейный бюджет. Как видите, в этом нет ничего сложного, сложно в данном случае другое: заставить себя вести управление личными финансами именно так, как нужно это делать, а не так, как вы привыкли, вообще не уделяя этому внимания.

Настроить себя в этом плане на верный лад вам поможет и . Осуществляя эти действия, вы всегда будете заранее знать, как распределить семейный бюджет и контролировать выполнение поставленных планов.

На этом все. Оставайтесь на , чтобы научиться правильно вести управление личными финансами, и чтобы ваша финансовая грамотность всегда была на высоком уровне. До новых встреч!

Как правильно распределить семейный бюджет

Думаю, что вам часто приходится слышать и самим произносить фразу «сколько бы не работал, а денег постоянно не хватает ни на что». Даже наверное начинаете вспоминать и задавать вопрос «на что израсходавали? Вроде бы ничего особенного не покупали, а денег уже нет». Знакомо, да? Ладно, если бы это было один или два раза, а то ведь такое повторяется постоянно и поэтому вопрос о денежных средствах почти у всех, нас — это одна из главных тем в семье. Что же делать и как жить дальше, и почему такое происходит? Вы задаете вопрос, почему происходит? А потому что не умеете или не хотите распределять семейный бюджет так, чтобы его хватило на месяц или даже больше. Как это сделать, сейчас и обсудим все вместе. Согласны? Тогда начнем.

Все согласятся со мной, что в настоящее время все стало намного дороже, чем было раньше, от этого и наши расходы тоже увеличились в несколько раз. Но тем не менее все — таки можно попробовать заняться распределением наших денежных средств хотя бы на месяц. Может быть кто — то скажет «распределяй — не распределяй все равно не хватит до зарплаты». Да, соглашусь с этим и сразу же скажу, что такое распределение будет трудно, но попробовать все — таки можно. Каждое начало сложно, но постепенно привыкаете к тому, как правильно распределять свой бюджет. И в этом нам поможет «метод кошельков». Он считается одним из самых эффективных способов ведения нашего личного или семейного бюджета. Главная цель этого метода — распределение денег, которые вы планируете потратить по шести кошелькам. Каждый из них будет отвечать за какую — либо сферу нашей жизни и это не позволит нам потратить больше того, что запланировали.

Итак, начнем распределять:

— первый кошелек — он будет главным, так как в него отделяется самая большая сумма, то есть 55% от всего бюджета.

Деньги в нем будут предназначены для повседневных расходов и оплаты счетов. А также они будут покрывать затраты на аренду, транспорт, налоги и продукты питания;

— второй кошелек — в него войдут 10% от нашего бюджета.

Эти средства выделяются на наше образование или образование наших детей. Их можно потратить на покупку книг, дисков, курсов или подобное. Все это потом окупится.

— кошелек под номером 3 — вновь надо отложить 10%.

Эти деньги пойдут на развлечения или на покупки того, что вам очень хотелось, но вы отказывали себе в этом. А также на экскурсии и прогулки в выходные дни или праздники;

— четвертый кошелек — это «кошелек накоплений», в него тоже отложить 10%.

Этот кошелек будет залогом вашей будущей финансовой независимости. Деньги, которые будут находиться в нем можно использовать для инвестиций и создания пассивных источников дохода. И обратите внимание, что Вы не должны тратить эти сбережения, пока не обретете полную финансовую свободу. Но даже и в этом случае стоит тратить только те деньги, которые вы получили с этих накоплений, но не сами накопления;

— кошелек под номером 5 — это ваши личные запасы, которые пополнятся вновь 10%.

Эти накопления можно использовать для крупных покупок. Например, мебели, телевизора и других крупных вещей. Этот кошелек будет резервным фондом и его нужно постоянно пополнять, даже и небольшой суммой;

— последний шестой кошелек — это подарки, благотворительность и в него войдут 5% бюджета.

Использовать эти деньги можно для подарков на дни рождения, свадьбы и прочие праздники. Но и конечно же, можете пожертвовать их в помощь больным, бедным и так далее.

Мы рассмотрели все «кошельки» и сейчас вы уже знаете об этом методе кошельков, который поможет вам правильно распределить ваш бюджет. Надеюсь, что вы воспользуетесь этим методом и он будет хорошим помощником в распределении денежных средств. Еще раз напомню, что каждое начало сложно, но при постоянном использовании вы убедитесь, что этот метод приносит вам пользу и пригодится в любых случаях. Как например, если вы решили бланк осаго с печатью купить в компании 2000. Заходите на сайт: 2000.strahovanie-plus.com и узнайте подробнее о предлагаемых услугах и всей информации, которая вас интересует. Посетите, узнавайте и обращайтесь.

Как организовать семейный бюджет, если у вас ипотека — Ипотека

Чаще всего слово «ипотека» несет на себе не столько финансовый груз, сколько психологический. Кажется, что жить по-старому уже нельзя, а как по-новому — неизвестно. А неизвестность всегда пугает.

Все совсем не так. Вам стоит лишь проанализировать и немного скорректировать свои «финансовые привычки» — страхи исчезнут, чувство стабильности вернется, а радость от покупки собственного жилья останется навсегда.

Оцените свой ежемесячный доход до подачи заявки на ипотеку

Позаботиться о планировании своего бюджета нужно не после, а до покупки недвижимости в ипотеку. От этого зависит и то, одобрят вам ипотечный кредит или нет, и ваше качество жизни после получения ипотеки.

Ведь помимо оплаты кредита, вам необходимы средства на питание, оплату ЖКХ, содержание неработающих членов семьи, налоги и т.д.

Быстро рассчитать платеж по ипотеке можно на калькуляторе ДомКлик

Если вы понимаете, что выплата ипотечного кредита будет вам в сильную тягость, есть вариант пересмотреть параметры кредита: посмотреть жилье подешевле, уменьшить запрашиваемую сумму, увеличить размер первоначального взноса или срок самой ипотеки — чем больше срок, тем меньше размер ежемесячного платежа.

Полезные советы и рекомендации читайте в статье «Как накопить на первоначальный взнос по ипотеке»

Поймите, зачем вам это нужно

Осознанность — ключ к эффективности во всем. При формально-дежурном подходе вы только потеряете время на ежедневное заполнение бесконечных граф. Планирование семейного бюджета — дело индивидуальное. Четко определите для себя: зачем вам это надо.

Досрочно погасить ипотеку, продолжить вести привычный образ жизни или что-то еще? Только так это принесет пользу, а не превратится в нудную и бестолковую «повинность».

Строго фиксируйте свои доходы и расходы

Для этого существует масса удобных онлайн-сервисов. Кто-то привык заполнять таблички в Exel, кому-то вообще проще вести записи в отдельных блокнотах от руки. Поначалу это может показаться утомительным занятием, но очень скоро станет «автоматическим» действием, которое в перспективе только облегчит вам жизнь.

В первую очередь, это очень поможет в понимании, куда порой «утекают» деньги. Мелкие траты и небольшие стихийные покупки зачастую «съедают» львиную часть бюджета, при этом оставаясь абсолютно невидимыми. Фиксируйте все — от «кофе с собой» до такси от магазина до дома в непогоду.

Анализируйте и планируйте

Механическая фиксация доходов/расходов абсолютно бесполезна без дальнейшего анализа. Это только первый подготовительный шаг, отвечающий на вопрос «что мы имеем». На вопрос «как оптимизировать» поможет ответить только анализ с последующим планированием.

Не «консервируйте» процесс, адаптируйте его. Планирование семейного бюджета — это постоянная динамика: у вас могут появиться дополнительные источники дохода, интересные инвестиционные предложения, родиться ребенок и многое другое. Будьте гибкими, ведь планирование — это еще и творчество.

Помните о редких, но регулярных расходах

Если у вас страховка за автомобиль или ежегодная плата по ипотечной страховке, не откладывайте это «на потом». Делите сумму выплаты на количество месяцев от одной до другой, и стабильно откладывайте каждый месяц деньги на покрытие этой статьи расходов.

Ставьте краткосрочные и долгосрочные цели

Если у вас нет цели, то и путь теряет смысл. Копить просто так — это не работает. Если вы ставите в конце определенную цель, например, «досрочно выплатить ипотеку к определенному сроку», то попробуйте разбить процесс на этапы в виде краткосрочных задач: «сэкономить в месяц определенную сумму» и т.д.

Откройте сберегательный счет

А лучше, следуя правилу «не храните все яйца в одной корзине», не один. Это может быть депозитный счет, с которого невозможно снять наличные в любой момент. Попробуйте откладывать 10% от суммы вашего ежемесячного дохода. Только делать это нужно сразу же после поступления денег, иначе к концу месяца может случиться, что откладывать будет нечего.

Введите правило в привычку, и очень скоро вы перестанете рассчитывать на эти деньги в режиме «повседневной жизни». Осознание, что у вас при любой форс-мажорной ситуации есть «финансовый парашют» позволит с большим оптимизмом и спокойствием смотреть в будущее.

Рекомендации по решению форс-мажорных ситуаций читайте в статье «Не могу платить по ипотеке. Что делать?»

Не забывайте вовремя оплачивать счета

Да, звучит банально, но происходит часто. Если у вас есть дополнительные кредиты, распечатайте графики и повесьте их на видное место, ставьте «напоминалки» в мобильном телефоне. То же самое касается оплаты коммунальных счетов и т.д. Забудете заплатить вовремя — потом придется платить больше. Соответственно, и денег на текущие расходы останется меньше.

Старайтесь планировать ежедневный бюджет

Вычтите из ежемесячного бюджета основные, крупные статьи расходов (налоги, еда, транспорт, сберегательные счета, кредиты и т.д.), остаток поделите на количество дней в месяц. Итог — то, что вы можете произвольно тратить в день. Сегодня — вышли за пределы суммы, завтра — постарайтесь быть экономнее.

Планируйте крупные траты

Импульсивные траты, конечно, допустимы, но это не должно касаться крупных сумм. Имея в запасе время, всегда можно сравнить предложения, оценить их плюсы и минусы, найти наиболее выгодные варианты. К тому же, первый импульс «хочу» может быстро пройти, и вы поймете, что эта вещь вам абсолютно не нужна.

Разумно разделяйте «потребности» и «желания»

Потребности — это необходимость. Не экономьте на качестве еды, медицинских услугах — переплачивать за это придется в разы дороже. Желания — это то, что нас радует и облегчает нашу жизнь, например, покупка последней модели телефона или заказ пиццы на дом. Необходимости нет, но так приятно. Отказывать себе в их реализации ни в коем случае нельзя. Баловать себя не просто нужно, а необходимо.

Это ведь и дополнительная мотивация к повышению качества жизни, и психологический комфорт. Постоянно отказывая себе в ежедневных радостях, вы не сэкономите, а заработаете нервный срыв, хроническую усталость и депрессию.

Здесь также следует проявить осознанность и понять, что вас действительно радует и вдохновляет, а что — слепое следование моде и бесполезная трата денег: что в практическом, что в психологическом смысле. Нужно учиться жертвовать чем-то малым, особенно если на горизонте у вас глобальные цели.

Составляйте список покупок

Гарантированно, большой процент ваших покупок отправляется в мусорную корзину неиспользованным. Особенно это касается покупки еды. Отправляйтесь в супермаркет с готовым списком. Так вы потратите и меньше времени, и денег.

Следите за скидками

Можно завести отдельный почтовый ящик, на который вам будут приходить специальные предложения, промокоды и информация о скидках в магазинах. Также есть множество сервисов для мобильных телефонов, регулярно рассылающих актуальную информацию о наиболее выгодных и крупных скидках.

Сохраняйте чувство реальности

Не обещайте себе стать за месяц «суперменом» в планировании семейного бюджета, иначе горьких разочарований не избежать. Осваивайте искусство маленьких шагов и не бойтесь ошибок, их не совершают только те, кто ничего не делает. Главное — уметь на них учиться.

Сейчас читают

Банки повышаю ставки по ипотеке. Что делать?

Как купить квартиру если нет денег

Как рефинансировать ипотеку

Семейный бюджет, или деньги в таблицах и конвертах

Некоторое время назад в интернете была популярна шутка, что продавцы-консультанты бессильны против мужчины со списком продуктов. Шутки шутками, а список, действительно, самое сильное оружие против незапланированных трат. И вот уже вслед за Леонидом Ильичом Брежневым хочется сказать: «Экономика должна быть экономной – таково требование времени». Сегодня мы расскажем, как составить семейный бюджет, зачем это нужно и как это позволит сэкономить в магазине.

Шаг 1 Определите экономическую модель вашей семьи

Семья как маленькое государство. У одних все доходы честно складываются в общий котел и делятся на всех. У других принято оставлять себе часть денег, которые можно потратить по своему усмотрению. У третьих каждый зарабатывает на себя сам, а общие платежи разделены между домочадцами. У четвертых все общее, но у каждого есть «заначка». Перед тем, как составлять семейный бюджет, определитесь, с кем вы.

Шаг 2 Подсчитайте доходы и расходы

Проведите небольшое исследование. Сколько денег тратит ваша семья в месяц или в неделю (в зависимости от срока, на который составляется бюджет)? Какие вещи и продукты покупаются регулярно? Сколько денег уходит на коммунальные платежи? Только после того как вы будете представлять всю смету, можно приступать к составлению бюджета семьи. Делать это можно на бумаге, в таблице Excel, воспользоваться специальной программой или сервисом домашней бухгалтерии онлайн.

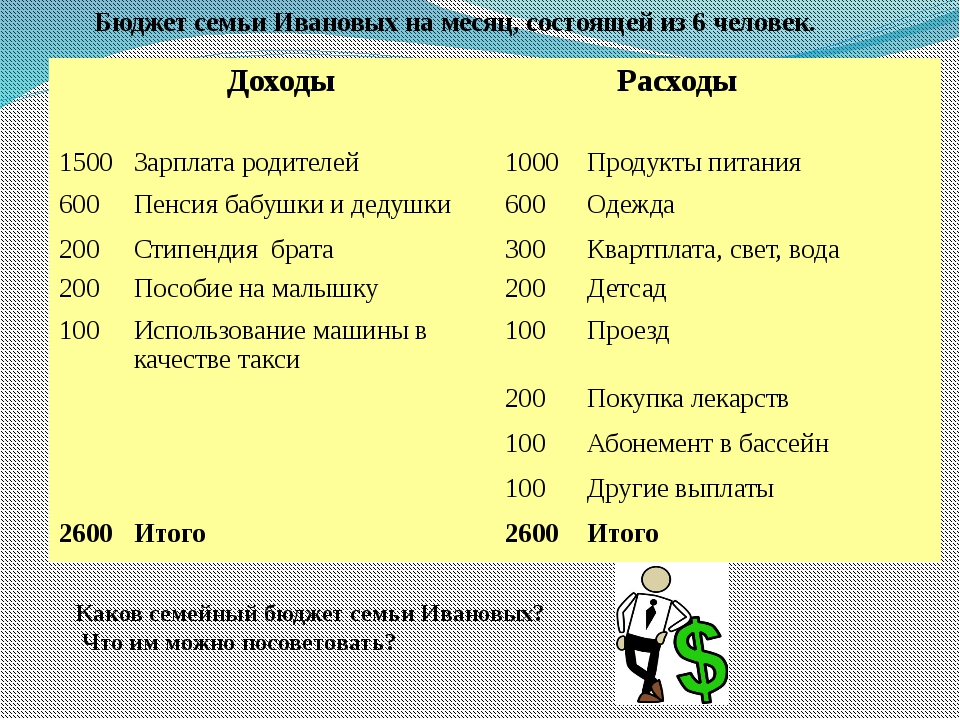

Шаг 3 «У меня есть график, а все, что не по графику…»

Самый удобный и наглядный семейный бюджет в таблице. Возьмем в качестве примера семью из трех человек: мама, папа, маленький ребенок. Назовем их Ивановы. Итак, в семье Ивановых принято все доходы и расходы семейного бюджета делить поровну. В таблицу вписываем плановые и фактические расходы и доходы. Плановые (коммунальные платежи, плата за интернет и пр.) можно внести заранее, они не меняются со временем. Графа с переменными расходами заполняется по факту, сюда относят продукты, проезд, одежда, развлечения. Можно отдельно вынести расходы мужа, жены и ребенка. Советуем внести в семейный бюджет еще непредвиденные расходы и накопления. В этом случае таблица семейного бюджета будет выглядеть так:

| план | реальность | разница | ||

| Доходы мужа | Зарплата | 30 000 | 30 000 | |

| Дополнительный заработок | 15 000 | 8 000 | — 7 000 | |

| Доходы жены | Зарплата | 20 000 | 20 000 | |

| Итого доход | 65 000 | 58 000 | — 7 000 | |

| Постоянные (плановые) расходы | Коммунальные платежи | 6 000 | 6 000 | |

| Интернет | 1 000 | 1 000 | ||

| Погашение кредита | 6 000 | 6 000 | ||

| Итого постоянные расходы | 13 000 | 13 000 | ||

| Переменные расходы на семью | Продукты питания | 15 000 | 17 000 | + 2 000 |

| Проезд, бензин | 3 000 | 4 000 | + 1 000 | |

| Бытовая химия | 500 | 500 | ||

| Корм для кошки | 1 000 | 1 000 | ||

| Развлечения | 2 000 | 2 000 | ||

| Итого переменные расходы | 21 500 | 24 500 | + 3 000 | |

| Расходы на ребенка | Одежда | 3 000 | 2 000 | — 1 000 |

| Игрушки | 2 000 | 1 000 | — 1 000 | |

| Итого расходы на ребенка | 5 000 | 3 000 | — 2 000 | |

| Расходы на жену | Одежда | 8 000 | 5 000 | — 3 000 |

| Косметика | 2 000 | 2 000 | ||

| Итого жены | 10 000 | 7 000 | — 3 000 | |

| Расходы на мужа | Одежда | 5 000 | 5 000 | |

| Просмотр футбола в спортбаре | 2 000 | 1 000 | — 1 000 | |

| Итого расходы мужа | 7 000 | 6 000 | — 1 000 | |

| Непредвиденные расходы | 3 000 | 1 000 | — 2 000 | |

| Сбережения | 5 000 | 3 000 | — 2 000 | |

| Итого расходы | 64 500 | 57 500 | — 7 000 | |

| Остаток | 500 |

Если семейные доходы не складываются в общий котел, а каждый домочадец отвечает за определенные статьи расходов, то в таблице семейного бюджета будут только постоянные и переменные расходы и доходы мужа и жены. По сути, это будут две разные таблицы. Если в семье смешанный бюджет, то сначала распределяются расходы и доходы мужа и жены, а потом остаток направляется в общую семейную бухгалтерию.

Шаг 4 «Я таблицы еще со школы составлять не умею»

Этот шаг для тех, кто не может и не любит составлять таблицы и скурпулезно сводить дебет с кредитом. С общего семейного дохода откладываем заранее оговоренную сумму в «кубышку», потом выплачиваем обязательные платежи, а вот оставшуюся сумму делим на четыре конверта. Для уже известной нам семьи Ивановых это будет выглядеть так:

Доход – 58 000

Постоянные расходы – 13 000

Сбережения – 3 000

Итого – 42 000

И вот эту сумму раскладываем по 4 конвертам, в каждом получится 10 500. Именно эту сумму вы можете потратить в неделю.

Конверт наглядно продемонстрирует: «шиканули» вы на этой неделе или, наоборот, сэкономили.

Опытные люди говорят, что вести семейный бюджет трудно только первые месяцы, потом этот процесс не будет занимать много времени. И самым трудным будет следовать составленному бюджету!

меню на месяц. — 2 ответов на Babyblog

Питание важная статья расходов семейного бюджета и своеобразный тест для хозяйки насколько она экономная и умелая. Ведь чтобы экономить на питании и при этом кормить семью полноценно, согласитесь, нужно мастерство.

Нужно составлять меню на неделю, контролировать остатки еды в холодильнике, делать запасы на зиму.

Самые большие и не нужные растраты мы совершаем при стихийных посещениях магазинов, рынков и супермаркетов. Чтобы их избежать нужно придерживаться определенных правил.

Два правила экономных хозяек

1.Правило покупки продуктов питания – покупаем то, что нужно, а не то, что нам хотят продать.

- Составляем список продуктов и покупаем строго по списку

- Мониторим, в Интернете близлежащие супермаркеты на предмет проходящих акций по интересующим нас продуктам

- Не ведемся на всякие «заманухи», типа «купи два по цене трех и третье получишь бесплатно»

- Идем за продуктами, основательно подкрепившись дома

- Выбираем не спеша, сравниваем цены и проверяем срок годности

- Основные закупки делаем раз в неделю, согласно составленного меню, а среди недели покупаем только хлеб и молочные продукты.

- Не покупаем полуфабрикаты.

2.Чтобы питаться экономно, нужно готовить самостоятельно, составляя меню.

Поскольку растраты денег на питание прямо пропорциональны количеству посещений супермаркетов и рынков, мы можем сократить их до минимума

Для этого выберем время (лучше сразу после зарплаты), составим меню на месяц и один раз закупим все основные продукты.

Меню на месяцЭто, конечно, работа не очень простая. Нужно:

- Продумать разнообразие блюд и посчитать, сколько понадобится продуктов.

- Составить список продуктов и сделать закупки

- Самостоятельно приготовить полуфабрикаты

- Разделить на порции и заморозить, то, что подлежит заморозке.

Давайте посчитаем:

Одна неделя – это 7 завтраков, 7 обедов и 7 ужинов.

Стало быть, в месяце у нас получается по 28 завтраков, обедов и ужинов.

В идеале завтрак состоит из салата, второго блюда и напитка, обед – салата, первого, второго и напитка, а ужин – салата, второго блюда и напитка.

Кроме этого мы, как правило, готовим десерты или сладкую выпечку к чаю, кофе,

Если готовить каждый раз свежее блюдо, то в месяц нужно приготовить – ВНИМАНИЕ (ТЫ-ДЫН… :)) – 84 салата, 84 вторых блюда и 28 первых блюд!!!

Но не пугайтесь. Все знают, что на практике это не так, у каждой семьи свои предпочтения. Для кого-то важен плотный завтрак, а кто-то завтракает, выпив кофе с бутербродом. Многие семьи вместе обедают только в выходные дни. Поэтому, так или иначе, Ваше собственное меню на месяц должно соответствовать Вашим привычкам и предпочтениям.

Кроме этого:

-Первое блюдо мы готовим на два-три дня. Получаем 28:3= 9-10 (первых блюд), а если среди недели дома никто не обедает и того меньше (всего четыре в выходные дни)

-Второе блюдо, если оно «основательное», например такое, как плов, голубцы, жаркое или блюда, к которым требуются гарниры (котлеты, отбивные, тефтели ) – тоже готовим на 2-3 дня. Поэтому 84:2= 42 (вторых блюда).Опять же с обедами дома (без обедов меньше на 5*4=20 блюд, 42-20=22)

-Гарниры: если это каши, готовим на два дня.

-Салаты: С ними немного другая ситуация – салат салату рознь. «Оливье», «Лакомый», салаты с курицей или мясом не теряют свои вкусовые качества в течение 24 часов, то есть, если такой салат Вы приготовили вечером, то на следующий день утром или вечером он еще очень даже съедобен. Это полноценные блюда «два в одном» и салат и второе.

Салаты простые или сезонные (огурцы и помидоры летом, редис – весной, редька, свекла, капуста и квашеная капуста – круглый год), готовятся быстро и особых премудростей не требуют. Они должны быть всегда свежие.

-Выпечка: если в семье дети, без этого не обойтись. Во-первых, детям нужны перекусы в школу, и гораздо лучше дать ребенку с собой йогурт и кексик или пирожок, приготовленный лично Вами, чем рисковать его желудком, покупая то же самое в магазине.

Это была прелюдия к основной работе. Порассуждав таким образом, мы берем в руки список экономных блюд(если такого нет составьте, я настаиваю – он намного упростит Вам жизнь), выбираем подходящие и выписываем те, которые будем готовить.

Перед составлением меню проверьте все свои «закрома» в холодильнике (морозилке), шкафчиках, кладовке. Контролируйте свои «стратегические запасы» используйте то, что есть и не покупайте лишнее.

Готовьте полуфабрикаты

Если мы закупаем продукты на месяц, часть из них нужно оперативно переработать на полуфабрикаты. Именно приготовленные и замороженные полуфабрикаты, позволят Вам в будущем месяце больше не тратить деньги на продукты и сократят время на приготовление блюд.

Если Вы хотите экономить и питаться мясом Вам нужно экономно его расходовать. Из одного и того же куска мяса, можно нажарить отбивных и съесть за один раз, а можно, перемолов его на фарш, приготовить котлеты, голубцы или налепить пельмени.

Очень выгоден домашний ливер. Готовиться он просто, обходится недорого и по мере необходимости, Вы можете использовать его для пирожков, блинчиков, вареников или макарон по-флотски.

Поэтому, желая экономить, послушав мои подсказки и собственный «голос разума», в меню на месяц включайте блюда с использованием фарша или ливера.

Также можно сделать заготовки бульонов для первых блюд. Отварить курицу или мясо (на две недели мясо для бульонов отвариваем, а еще на 2 недели замораживаем свежим). Бульоны варите наваристые, в большой кастрюле 5-6 литров, а готовый — разделите на 5 порций и заморозьте. По мере необходимости берите одну порцию размораживайте и добавляйте необходимое количество воды. Также поступайте и со следующей порцией заготовок для первых блюд, когда эти закончатся.

Сварившееся в бульоне мясо используйте для салатов, запеканок или, так же как и ливер, для начинки в вареники, пирожки, блинчики.

Приготовленные Вами полуфабрикаты хороши еще и тем, что в случае их не использования, они прекрасно сохранятся до следующего месяца (главное о них не забыть)

Дальше, помня о том, что мы собираемся заготовить, выбираем из нашего списка экономных блюд те, которые войдут в меню на месяц.

Выбираем, записываем в табличку, а рядом отмечаем, что нужно будет купить.

Как правильно распределить семейный бюджет на месяц (таблица)

Зачастую семьи, которые зарабатывают меньше, не испытывают серьезных финансовых проблем в отличие от, казалось бы, более зажиточных соседей. Весь секрет кроется в том, как правильно распределить семейный бюджет на месяц. Таблица доходов и расходов – это точный инструмент, его нельзя обмануть. В статье мы остановимся на основных правилах формирования общего кошелька семейства.

Содержание статьи

Доходные статьи

При определении источников наполнения домашней казны важно учитывать все статьи поступлений, какие имеются:

- зарплата мужа;

- зарплата жены;

- социальные выплаты и пособия;

- пенсии;

- проценты с банковских депозитов;

- постоянные или разовые подработки;

- подарки и помощь со стороны;

- доходы от выращенного на даче или огороде.

Достаточно просто учесть основные поступления, если уровень заработной платы стабилен. В противном случае наиболее правильным будет записывать средний показатель за последние несколько месяцев. Если нет уверенности в том, что в следующем месяце удастся дополнительно подработать, то такой доход не следует вносить в смету, поскольку под уровень доходов расписываются расходы, и недополученная прибыль пробьет дыру в общем финансовом плане.

Основных источников поступлений, как правило, два (заработные платы членов семьи), все остальные – дополнительные, за счет которых можно формировать резерв.

Расходные статьи

Здесь все гораздо сложнее. Перед семейством стоит задача: правильное распределение семейного бюджета, чтобы средства из двух основных источников дохода рационально перераспределить на четыре главных статьи затрат:

- общесемейные издержки;

- затраты на детей;

- траты жены;

- траты мужа.

Как правило, в день получения заработной платы люди позволяют себе потратить значительно больше, чем в другие дни. Создается впечатление своеобразной эйфории, что дотерпели до получки, значит, можно побаловать себя и детей. На эти дни приходится особенно много походов в кафе, развлекательные центры, кинотеатры, приобретаются игрушки и предметы для хобби и увлечений. Тем самым в самом начале под месячный финансовый план закладывается «мина замедленного действия», которая «рванет» ближе к концу месяца.

Практикующие психологи советуют не приобретать в день зарплаты вообще ничего. Деньги нужно принести домой, положить в «общий котел», а на следующий день отправляться в супермаркет с конкретным списком необходимого.

Формирование плана затрат на месяц

План расходов всегда гораздо шире, чем прибыльная статья и составляется в несколько этапов. Их последовательности нужно придерживаться, чтобы не нарушить логику бюджетообразования.

Первый этап. Инвестиционный или накопительный

От заработанного сразу же отделяется определенный процент и откладывается на заранее определенную общую цель. Специалисты по управлению личными финансами по этому поводу говорят: «в первую очередь заплати себе, а затем всем остальным». В зависимости от уровня зажиточности, этот процент может варьироваться. Минимальный уровень не должен быть меньше 5%, максимальный редко превышает 20%. Наиболее распространенным вариантом является 10%. Возможен вариант и с откладыванием ежемесячно определенной суммы, но он плохо работает при нестабильном уровне заработка.

Держать дома сбережения категорически нельзя. Регулярно возникающие потребности будут подталкивать к использованию накопленного.

Практика показывает, что обычно взятое из «кубышки» туда уже не возвращается. Этого можно избежать, если положить средства на банковский депозит. Существуют депозиты, по условиям которых можно регулярно пополнять вклад, но снять деньги со счета нельзя до определенного срока. Даже не самый высокий банковский процент защитит сбережения от инфляционных процессов и увеличит общую сумму.

Второй этап. Обязательные (постоянные) выплаты

После отделения накопительных средств следует подумать о выплатах, которых нельзя избежать. Это не новое платье для жены и не современный спиннинг, а вещи гораздо более приземленные.

- Сначала отдаются деньги, взятые в долг у знакомых, или выплаты по банковским кредитам. По возможности лучше погашать эти займы ускоренными темпами, чтобы избежать лишних выплат по процентам.

- Затем рассчитываются средства, необходимые для оплаты за пользование интернетом, телефоном и жилищно-коммунальные услуги (квартплата, вода, электроэнергия, газ).

- После вычитаются необходимые затраты на общественный транспорт, оплату детского садика, питания в школе, образование детей (музыкальная или спортивная школа, вуз). Если кто-то из родных имеет хроническую болезнь, требующую регулярного приема определенных медикаментов, они тоже относятся к этому разделу. Сюда же можно включить и бензин для автомобиля, если он необходим для ведения бизнеса, в противном случае эта статья пойдет в необязательные траты.

Третий этап. Переменные издержки

Сюда относятся все остальные затраты семьи. Они должны уложиться в сумму, которая осталась после накоплений и обязательных выплат. Поэтому вписывать в таблицу их следует по степени важности для каждого конкретного семейства. Как правило, порядок таков:

Продукты питания. Здесь имеется в виду не все, что можно съесть, а то, что необходимо семье для составления полноценного рациона. При первом написании финансового плана эта статья тянет обычно достаточно много. Однако уже через полгода многие экономные семьи выходят на такой четкий алгоритм закупки продуктов, что смело могут переводить покупку продуктов в постоянные выплаты.

Обувь и одежда. Покупается нерегулярно, но стоит достаточно дорого, если речь идет о по-настоящему качественных товарах. Планировать такие издержки лучше в несезон, т.е. зимнюю куртку лучше покупать в июле, а кроссовки – в январе. От лишних покупок хорошо помогает периодическая ревизия гардероба. При этом там могут обнаружиться практически не используемые платья и рубашки, на которые уже потрачены деньги.

Хозяйственные расходы. Не отнимают много средств при правильном подходе к делу (покупка концентратов или оптовых упаковок бытовой химии), однако хотя бы раз в квартал сумму следует увеличивать для разовых покупок (например, замена штор или смесителя в ванной). Сюда же можно отнести расходы на бензин для автомобиля, используемого в личных целях.

Личные расходы супругов. Косметика, парфюмерия, станки для бритья, сигареты, бутылка вина, удочка с катушкой, оплата занятий фитнесом и салона красоты – все здесь, но в рамках имеющейся наличности.

Развлечения, праздники, дни рождения, отпуск – на это останется немного, но впоследствии сумму можно будет увеличить при экономии других статей.

Непредвиденные расходы. Пару сотен лучше оставлять «на всякий случай». Случаи бывают разные: болезнь, неожиданное приглашение на юбилей к коллеге, приезд тещи. Вот тогда эта «заначка» поможет избежать долгов.

Для того чтобы все советы не были голословными, приведем один из вариантов того, как правильно распределить семейный бюджет. Таблица на месяц в этом примере заполняется в разрезе каждой недели, что очень удобно при наличии нескольких источников наполнения общей казны.

| № п/п | Название статьи | По плану | По факту | Разница | ||||

| 1-8 | 8-15 | 15-22 | 22-29 | 29-31 | ||||

| 1 | Доходы | |||||||

| 2 | Экономия | 20% от доходов | ||||||

| 3 | Квартплата | |||||||

| Коммунальные | ||||||||

| Телефон | ||||||||

| Образование | ||||||||

| Детский сад | ||||||||

| Транспорт | ||||||||

| Выплата кредита | ||||||||

| 4 | Питание | |||||||

| Хозяйство | ||||||||

| Врачи и лекарство | ||||||||

| Автомобиль | ||||||||

| 5 | Одежда | |||||||

| Праздники | ||||||||

| Дни рождения | ||||||||

| Отпуск | ||||||||

| Прочие развлечения | ||||||||

| Непредвиденные | 5% от доходов | |||||||

| 6 | Итого | |||||||

Читайте далее

Оставьте комментарий и вступите в дискуссию

Средний семейный бюджет — ValuePenguin

У большинства домашних хозяйств в США одни и те же основные категории расходов, которые дают нам крышу над головой, еду в животе, одежду на теле и возможность добираться на работу или в школу и обратно. Но в зависимости от ваших обстоятельств или стадии вашей жизни вы также можете тратить тонны на уход за детьми, обучение в колледже или на здравоохранение.

Средний семейный бюджет в США

Согласно исследованию потребительских расходов, проведенному США, в 2013 году средний доход домашних хозяйств в США составлял 63 784 доллара США.С. Бюро статистики труда. Вот как распадается средний семейный бюджет:

Жилой фонд | $ 10,080 | 16% |

Транспорт | 9,004 | 14% |

Налоги | 7,432 | 12% |

Коммунальные и прочие операционные расходы домашних хозяйств | 7,068 | 11% |

Продукты питания | 6,602 | 10% |

Взносы на социальное страхование, личное страхование и пенсии | 5,528 | 9% |

Выплаты или сбережения долгов | 5,252 | 8% |

Здравоохранение | 3,631 | 6% |

Развлечения | 2,564 | 4% |

Взносы наличными | 1834 | 3% |

Одежда и услуги | 1,604 | 3% |

Образование | 1,138 | 2% |

Показать все строки